由于已完成和潛在的貿(mào)易關(guān)稅、對(duì)俄羅斯的制裁�、敘利亞�、伊朗和英屬哥倫比亞等國的政治慌張局勢(shì)不時(shí)晉級(jí)���,加之全球經(jīng)濟(jì)的強(qiáng)勁增長(zhǎng)��,大宗商品價(jià)錢已升至2014年以來的高程度���。雖然上周美國對(duì)俄羅斯的新制裁措施很可能是一種外交政策工具����,但制裁已成為推進(jìn)美國貿(mào)易政策的維護(hù)主義主題的持續(xù)�。

對(duì)俄羅斯的制裁影響了俄羅斯鋁業(yè)公司(Rusal),俄鋁是全球第二大鋁消費(fèi)商�����,占全球產(chǎn)量的6%��。因而����,我們?nèi)缃窆烙?jì),在6月初市場(chǎng)將被迫承受制裁的構(gòu)造時(shí)���,鋁價(jià)仍將堅(jiān)持高位震蕩��。這取決于處理計(jì)劃的方式����,可能是行業(yè)重組和重新引導(dǎo)貿(mào)易流的分離��,這將使我們對(duì)LME鋁價(jià)2018年年底1950美圓/噸的預(yù)測(cè)有上調(diào)風(fēng)險(xiǎn)。

迄今為止�,貿(mào)易戰(zhàn)是重復(fù)呈現(xiàn)的頭條新聞,隨后是延期和豁免����。相比之下,近期的制裁對(duì)俄羅斯寡頭產(chǎn)生了影響�,給市場(chǎng)帶來了毀壞性——特別是對(duì)鋁市場(chǎng)而言。從宏觀經(jīng)濟(jì)的角度來看��,投資者越來越關(guān)注全球經(jīng)濟(jì)增長(zhǎng)大幅放緩的風(fēng)險(xiǎn)����。但是,我們的經(jīng)濟(jì)學(xué)家依然比擬悲觀���,指出了一些宏觀數(shù)據(jù)(包括時(shí)節(jié)性要素和天氣要素)近期疲軟背后的幾個(gè)要素�,同時(shí)強(qiáng)調(diào)了我們?nèi)虍?dāng)前活動(dòng)指標(biāo)的持續(xù)強(qiáng)勁表現(xiàn)(3月份為4.6%)�。

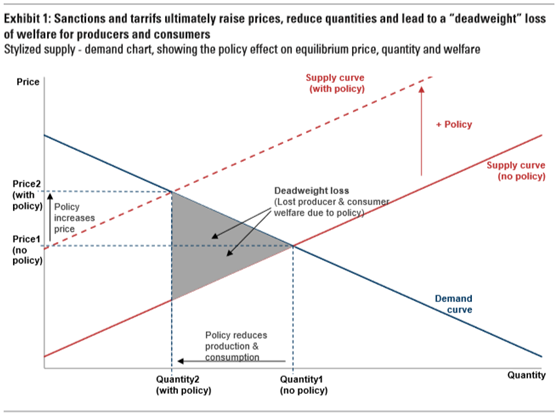

雖然如此,以前的此類政策措施僅僅對(duì)經(jīng)濟(jì)增長(zhǎng)形成很小的通脹拖累�����,但是此次的貿(mào)易措施卻異于往常����,或會(huì)招致本質(zhì)性的通脹晉級(jí)��。隨著焦點(diǎn)轉(zhuǎn)向全球貿(mào)易的細(xì)節(jié)�,越來越明顯的是�,要改動(dòng)國內(nèi)或改動(dòng)全球貿(mào)易形式,哪怕只是一點(diǎn)點(diǎn)����,都是極端艱難的�����。換句話說�,全球供給鏈在價(jià)錢和稅收方面越來越缺乏彈性,這使得近的政策行動(dòng)�,如關(guān)稅和制裁,作為抵消費(fèi)者的征稅�����,形成了致命的損失���。就俄羅斯的制裁而言���,這是單邊的��,不像2012年的伊朗制裁那樣是多邊的�����,稅收是重新引導(dǎo)貿(mào)易流和重組資產(chǎn)的本錢�����。

關(guān)鍵是����,全球商品消費(fèi)曾經(jīng)步入資本密集型階段����,有著宏大的、不可逆的漂浮本錢和固定本錢���,但可變本錢卻變得十分小���,比方勞動(dòng)力本錢。這就是為什么需求彈性比擬大——目前商業(yè)周期堅(jiān)持長(zhǎng)期性的一個(gè)誘因�����,但供應(yīng)彈性卻是比擬小的緣由。

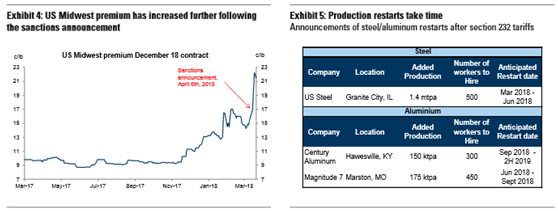

在需求和貿(mào)易政策的不肯定性的大環(huán)境下�,企業(yè)繼續(xù)長(zhǎng)期大范圍投入不可逆的漂浮本錢變得愈加艱難。這就招致����,在全球范圍內(nèi),過剩運(yùn)轉(zhuǎn)產(chǎn)能調(diào)整的余地是十分有限的����,特別是在思索質(zhì)量和等級(jí)時(shí)����。到目前為止,鑒于資金壓力���,美國宣布重啟的鋁和鋼鐵產(chǎn)能在全球范圍內(nèi)是能夠疏忽不計(jì)的���。

鋁:我們估計(jì)重組和重新引導(dǎo)貿(mào)易流

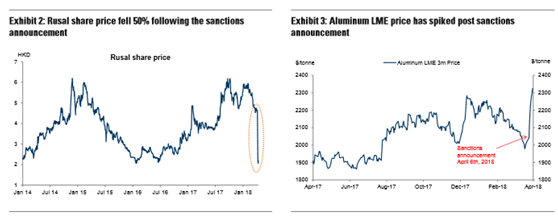

固然短期內(nèi)對(duì)全球鋁市場(chǎng)的毀壞性是顯著的,但我們以為���,影響將是短暫的���,由于市場(chǎng)可能會(huì)關(guān)閉因制裁而產(chǎn)生的套利買賣�����。降落超越50%俄鋁的資產(chǎn)價(jià)值(表2)和進(jìn)一步擴(kuò)展西部與東部差價(jià)(制裁后LME價(jià)錢增加10%����,超越了SHFE價(jià)錢漲幅���,見表3),市場(chǎng)可能會(huì)鼓勵(lì)俄鋁的資產(chǎn)重組�����,并重新引導(dǎo)全球鋁活動(dòng)�,以樹立一個(gè)新的均衡��。關(guān)鍵在于���,由于這些政策措施形成了市場(chǎng)摩擦�,這種新平衡很可能會(huì)比之前的市場(chǎng)要高�,隨著市場(chǎng)找到新的平衡,市場(chǎng)會(huì)產(chǎn)生宏大的上行風(fēng)險(xiǎn)和潛在的動(dòng)搖性�。

詳細(xì)來說, 在宣布制裁后���,美國中西部現(xiàn)貨溢價(jià)曾經(jīng)飆升,并很可能堅(jiān)持高位震蕩(見表4)�����。對(duì)美國來說��,因制裁產(chǎn)生的供給中綴的是明顯的(美國在2017年從俄羅斯進(jìn)口了75萬噸鋁)且它對(duì)價(jià)錢的影響的嚴(yán)重水平將取決于美國國內(nèi)供給和從其他國度進(jìn)口速度能以多快的速度增加��,以補(bǔ)償損失���。雖然美國鋁業(yè)和世紀(jì)鋁業(yè)都宣布了重啟工廠使價(jià)錢上漲的方案���,但目前還沒有呈現(xiàn)增產(chǎn)的跡象,由于增加供給的投產(chǎn)需求時(shí)間 (見附件5)�。此外�,主要的出口國度要么曾經(jīng)滿負(fù)荷運(yùn)轉(zhuǎn)(例如加拿大98%和阿聯(lián)酋100%),要么面臨AD/CVD和第232條關(guān)稅(例如中國)����。如前所述(我們?cè)?018年2月18日的第232條報(bào)告中所述),配額對(duì)價(jià)錢的影響在理論上是無限的����。因而�����,我們以為與美國中西部現(xiàn)貨溢價(jià)相關(guān)的不肯定性很高���。

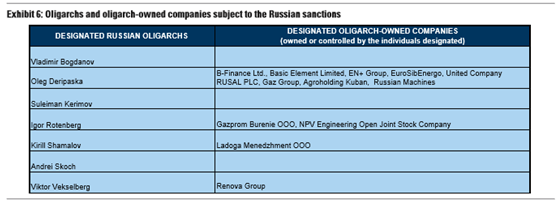

4月6日宣布的制裁針對(duì)的是俄羅斯的一些寡頭和他們具有和控制的公司,主要是俄鋁��,立刻凍結(jié)了他們一切的外國資產(chǎn)(見表6)��。到5月7日��,一切美國人必需出賣他們?cè)谠獾街撇霉舅值墓煞?��。?月5日�����,一切美國人必需中止與這些遭到制裁的實(shí)體的業(yè)務(wù)往來��。

與此同時(shí)�����,與這些公司打交道的外國實(shí)體將面臨美國的二級(jí)制裁風(fēng)險(xiǎn)����。因而,美圓對(duì)俄鋁的支付往來曾經(jīng)中止�����,限制了該公司以美圓計(jì)價(jià)的債務(wù)的買賣和效勞的才能��。4月10日����,LME宣布自4月17日起將俄鋁從其批準(zhǔn)品牌的清單上撤除。此外���,嘉能可對(duì)其5萬噸的鋁合約宣布不可抗力��,因其合約規(guī)則�����,所托付的鋁必需是俄鋁。

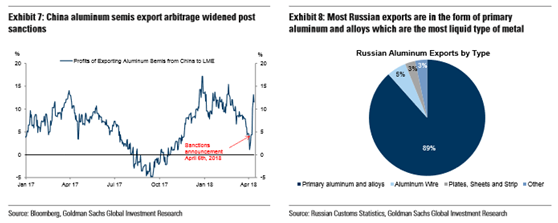

自今年初以來盈利不斷收窄的中國鋁材的出口套利買賣���,盈利已大幅擴(kuò)展�,因市場(chǎng)思索到大量的短缺風(fēng)險(xiǎn)(不包括中國)(見表7)。

將資產(chǎn)一切權(quán)重組為不具制裁力的實(shí)體在俄羅斯有先例���,能夠追溯2014年的貢沃公司���,而且比重新引導(dǎo)鋁貿(mào)易流更容易,本錢也更低��。俄鋁公司雇傭了4萬多名員工�,而近2.5萬名員工參與了俄鋁母公司的發(fā)電項(xiàng)目。雖然該公司具有3個(gè)月的活動(dòng)性�����,且政府已表示將為該公司提供資金����,但對(duì)出口可持續(xù)性的構(gòu)造性處理計(jì)劃至關(guān)重要。俄鋁在2017年消費(fèi)的370萬噸中��,只要65萬噸是在國內(nèi)銷售的�。俄羅斯的銀行很有可能會(huì)取得一切權(quán),由于這些銀行具有90億美圓的俄鋁債務(wù)總額中的至少60億美圓。俄鋁的國際工廠也面臨著潛在的重組:位于幾內(nèi)亞��、圭亞那����、愛爾蘭的氧化鋁和鋁土礦工廠以及瑞典的冶煉廠可能在5月7日前易手。

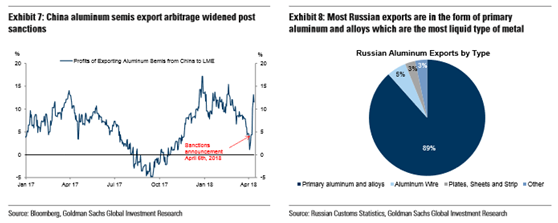

另一個(gè)更復(fù)雜的替代選擇是對(duì)貿(mào)易流的重新引導(dǎo)���。由于“232”關(guān)稅�,運(yùn)往美國的鋁將不得不重新定向����,但如今制裁措施將船運(yùn)風(fēng)險(xiǎn)轉(zhuǎn)移到其他國度,如歐洲和日本�。有利的是俄鋁的大局部產(chǎn)品是上游材料,是高度液態(tài)的(見表8)�;但是,需求重新引導(dǎo)的大量的鋁依然使其具有應(yīng)戰(zhàn)性��。另一個(gè)應(yīng)戰(zhàn)是原材料的采購�����。俄鋁的外鄉(xiāng)業(yè)務(wù)目前需求大量進(jìn)口鋁土礦和氧化鋁等主要原材料����,它在國外的工廠消費(fèi)大量的原材料,但由于遭到制裁��,目前還不分明這些工廠能否可以繼續(xù)運(yùn)營���。例如��,俄鋁的Nikolaev精煉廠位于烏克蘭境內(nèi)��,消費(fèi)約150萬噸的氧化鋁��,但烏克蘭已承諾和美國同步對(duì)俄羅斯制裁��。假如俄鋁將其在國外業(yè)務(wù)的股份出賣���,這將使其面臨大量的原材料短缺,而這些原材料必需疾速填補(bǔ)�����。因而���,在我們看來�����,由制裁招致的對(duì)俄鋁資產(chǎn)一切權(quán)的重組是一種更容易的選擇����,因而也更有可能,而不是重新引導(dǎo)貿(mào)易流�。

本文標(biāo)簽:俄鋁 鋁業(yè) 貿(mào)易戰(zhàn) 貿(mào)易制裁 俄羅斯 Rusal